Защита от долгов: Зачем нужен самозапрет кредита и как его оформить

26 февраля президент России подписал закон, позволяющий гражданам вводить самозапрет на кредитование. Это нововведение предоставляет возможность каждому желающему ограничить себя в получении кредитов, что может помочь избежать финансовых затруднений и долговой зависимости. Эксперты подчеркивают, что оформление самозапрета станет доступным в ближайшее время, но точные сроки пока неизвестны. Закон имеет целью поддержать финансовую грамотность и ответственное поведение граждан в сфере кредитования. Об этом пишет 1rre.ru

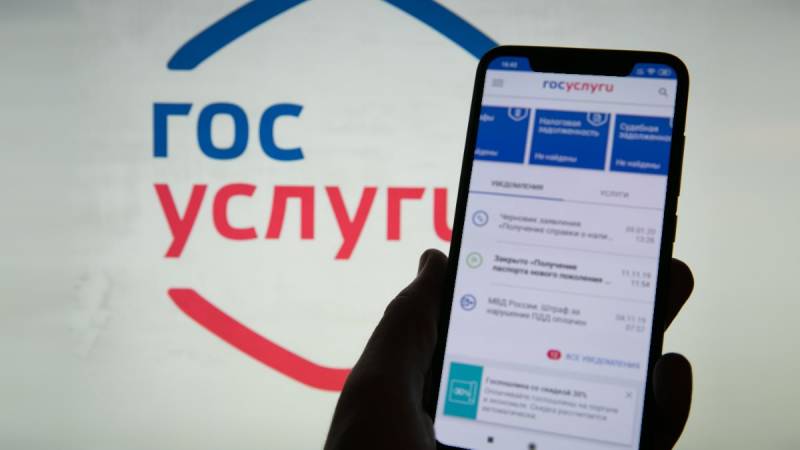

Почему стоит оформить самозапрет кредита и как это сделать через «Госуслуги»

Самозапрет на кредитование — это инновационный подход, который позволяет клиентам банков самостоятельно управлять своими финансовыми возможностями. Данная мера предполагает, что клиент может установить запрет на получение кредитов и ограничить параметры других операций, таких как переводы денежных средств. Например, пользователь может определить максимальную сумму, которую он может перевести за один раз или в течение определенного времени. Это нововведение направлено на защиту клиентов от возможных финансовых рисков, связанных с несанкционированным доступом к их счетам и получением кредитов без их согласия.

Идея внедрения самозапрета начала развиваться в 2022 году, когда Центральный банк России издал указание, требующее от банков предоставить клиентам возможность накладывать такие ограничения с 1 октября 2022 года. В январе 2023 года были предложены изменения в законодательство, позволяющие сделать самозапрет обязательным для всех кредитных организаций.

Законопроект, касающийся самозапрета, был представлен в Госдуму в апреле 2023 года, и уже в августе правительство поддержало эту инициативу. 20 февраля 2024 года Госдума одобрила законопроект, который на следующий день был утвержден Советом Федерации. 26 февраля 2024 года президент подписал закон, который вступит в силу 1 марта 2025 года, в то время как указание Центрального банка продолжит действовать до этой даты.

Оформление через портал «Госуслуги» / МФЦ

С 1 марта 2025 года процедура оформления самозапрета будет выглядеть следующим образом:

- необходимо будет подать заявление через «Госуслуги» либо в отделении МФЦ независимо от места жительства или пребывания;

- прикрепить данные СНИЛС.

Информация об установленных ограничениях будет отображаться в кредитной истории (КИ) клиента, следовательно, при наличии в ней ограничений банки не смогут выдать кредит. Обновление КИ займет три рабочих дня. Подать заявку через портал «Госуслуги» можно будет с 1 марта 2025 года, в МФЦ заявления начнут принимать не позднее 1 сентября 2025 года.

Зачем нужен самозапрет на кредиты? Плюсы и минусы

По мнению Вадима Уварова, директора департамента информационной безопасности Банка России, новые меры могут помочь защитить наиболее уязвимые категории граждан, такие как пожилые люди, от мошенников. К таким уязвимым группам также относятся люди, которые не следят за своей цифровой безопасностью, игнорируя советы банков и оставляя свои данные на подозрительных сайтах. Адвокат Алексей Синицын отмечает, что закон может оказать помощь и тем, кто страдает от шопоголизма, так как они легко поддаются влиянию рекламы и имеют непреодолимое желание делать покупки. Основным преимуществом нового закона станет возможность запрещать определенные финансовые операции на межбанковском уровне, что сейчас невозможно. Это важно в условиях множества микрофинансовых организаций, которые часто становятся источником проблем с недобросовестным кредитованием. Национальное бюро кредитных историй поддерживает инициативу, подчеркивая, что заемщики должны иметь возможность защищаться от мошеннических действий, и эффективность закона будет зависеть от его формулировок.

Самозапрет на кредиты: Как избежать финансовых ловушек?

Установление и снятие самозапрета на получение кредитов доступно гражданам без каких-либо затрат и в неограниченном количестве. После подачи заявления информация о запрете будет отображаться в кредитной истории. Финансовые организации перед выдачей кредита обязаны проверять наличие самозапретов у потенциальных заемщиков. В случае наличия запрета кредитор обязан отказать в выдаче займа. Если кредит все же будет выдан, несмотря на запрет, кредитор не сможет требовать от заемщика выполнения условий договора. Данная информация была озвучена главой комитета Госдумы по финансовому рынку Анатолием Аксаковым. Также Центробанк сообщил, что самозапрет можно настроить по типу кредитора и способу обращения за кредитом, однако он не распространяется на автокредиты и ипотечные займы.

Обсудим?

Смотрите также: